如何調整企業的稅務部署

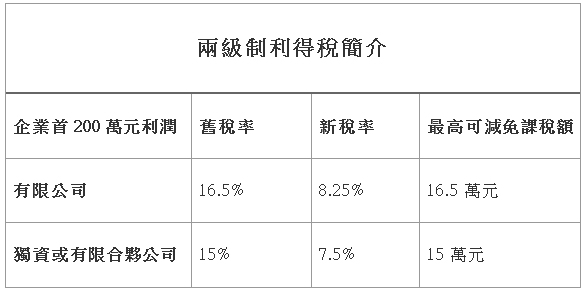

為加強營商競爭力及減輕中小企負擔,《施政報告》提出兩項稅務措施,寬減幅度較行政長官林鄭月娥在其競選政綱中提出的更大,在利得稅兩級制方面,企業首200萬元利潤的利得稅率,將由政綱所建議的10%進一步降至8.25%,即目前利得稅率的一半;首200萬元以上利潤的,則繼續按照標準稅率16.5%評稅。

有限合夥或獨資公司,均按個人所得稅標準稅率15%減半,即徵收7.5%稅項。為了將稅務優惠集中在中小企,會加入條文,限制每個集團只可提名一間企業受惠於較低稅率。

當法案通過後,利得稅兩級稅制將於2018/19 課稅年度起適用。

(一) 對集團企業的優惠限制

(一) 對集團企業的優惠限制

利得稅兩級稅制的主要目的是為減輕中小企業及初創公司的稅務負擔。為避免集團企業濫用該制度,把利潤分攤到旗下眾多的企業,從而享受較低稅率,兩級制將對集團企業有所限制: “有關連”的企業只可提名一家享受兩級稅制。企業之間是否“有關連”將取決於它們在評稅基期完結時的狀態。通常來說,在以下情況,“A”將被視為與“B”有關連:

a. A控制B、或B控制A;或

b. A、B均受同一控制

“控制”一詞在上文中一般是指企業通過直接或間接的方式,持有另一企業超過 50%的已發行股本、表決權、資本或利潤。

對於獨資經營業務,如果兩個業務均由同一個人經營,則兩者之間將被認定為“有關連”。

(二) 選擇機制

(二) 選擇機制

除了“有關連”的企業,草案所制定的兩級稅制將默認適用於所有企業。

就“有關連”的企業而言,草擬條款的邏輯並不容易理解,兩級稅制會變通為全額稅率,除非該企業在其指明的課稅年度選擇豁免變通條款。我們的解讀簡化如下:被集團提命的企業必須以書面方式就指明課稅年度選擇享受利得稅兩級稅制。

據此,我們可以假設某一集團可以每年提名不同的企業享受兩級稅制。然而,草案裡包含了“上述選擇一經作出,即不能撤回”的條款,究竟“不能撤回”的情況是否只適用於指明的課稅年度,這該有待進一步闡明。假若“選擇不能撤回”是適用於日後的所有課稅年度,集團需慎重考慮提名哪個企業去享受兩級稅制優惠。

(三) 暫繳利得稅的過渡安排

就企業而言,基於上文分析的“不可撤回”的不明確性,集團的管理層應研究分析提名哪個企業去享受兩級稅制能帶來較長遠的優惠。此外,一些特定行業應比較行業優惠稅制能否為企業減輕更多稅負。

最後,在法案通過後,所有納稅企業均 應留意其 2018/19年暫繳利得稅的情況,並考慮是否提出緩繳申請。稅局已發出2017/18年的利得稅稅務申報表的2.3項裡,企業已經要就2018/19年的兩級制利得稅作出選擇。